В этой статье рассматриваются четыре торговых стратегии Полос Боллинджера и анализируются некоторые основные идеи путём использования исторических данных по акциям.

Полосы Боллинджера являются полезным и хорошо известным техническим индикатором, изобретенным Джоном Боллинджером еще в 1980-х годах. Они состоят из простой скользящей средней (обычно 20-ти периодная) и двух верхних и нижних полос, на которых размещены несколько стандартных отклонений (обычно два).

Таким образом, они способны охватывать 90-95% ценового движения, и являются идеальным средством измерения волатильности.

Когда две полосы находятся далеко друг от друга, акции или надёжность сильно волатильны, а когда полосы располагаются близко друг к другу, волатильность находится на низком уровне. Таким образом, Полосы Боллинджера являются основой для многих различных торговых стратегий, таких как сжатие Полос Боллинджера, прорыв Полос Боллинджера, разворот Полос Боллинджера и торговля Полос Боллинджера по тренду.

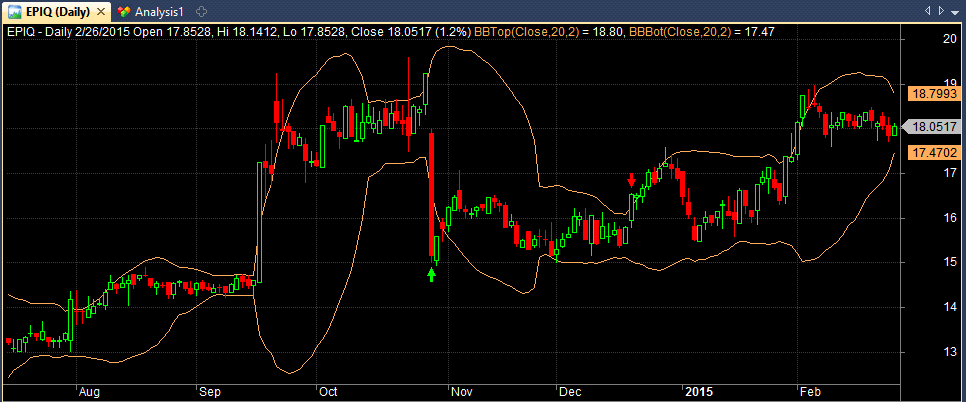

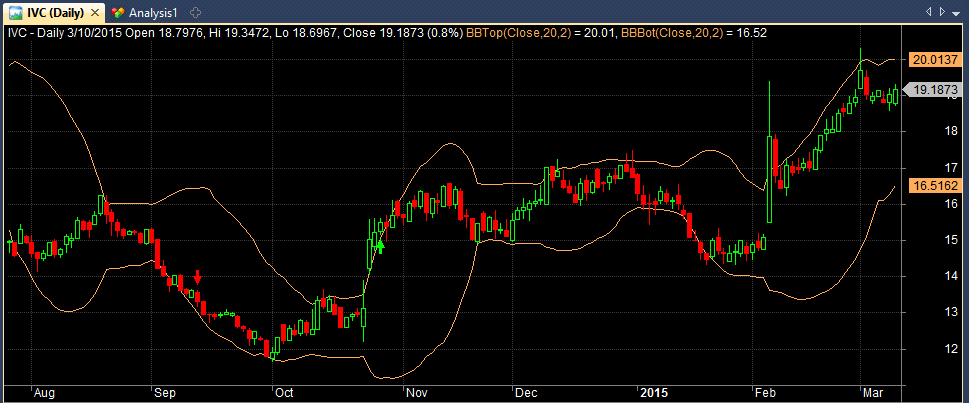

На скриншоте ниже показаны Полосы Боллинджера, наложенные на ценовой график с зелеными и красными стрелками. Это торговый пример, взятый из стратегии номер два, о которой вы можете прочитать ниже.

Параметры Полос Боллинджера

Как я уже упоминал выше, по умолчанию используется 20-периодная простая скользящая средняя.

В верхней полосе размещено 2 стандартных отклонений выше 20 МА, а в нижней полосе размещено 2 стандартных отклонения ниже 20 МА.

Конечно, вам можно использовать любые параметры, которые вам нравятся, но вы должны помнить, что если вы измените число стандартных отклонений на 2.1, период скользящей средней должен измениться на 50. Аналогичным образом, если вы измените число стандартных отклонений на 1.9, период скользящей средней должен измениться до 10.

Полосы Боллинджера могут использоваться в на любых таймфреймах и полезны для распознавания паттернов или объединения с другими техническими индикаторами.

Мне очень нравятся полосы Боллинджера, потому что они отлично подходят для измерения волатильности, и могут быть наложены на любые рынки, а не только на акции.

Полосы Боллинджера могут использоваться по объемам, открытым позициям, данным настроения, да почти всему. Поэтому они очень гибкие и позволяют трейдерам быстро использовать стандартные отклонения в своих моделях.

Торговая стратегия Полос Боллинджера. Номер 1

Как я уже говорил, Полосы Боллинджера являются превосходным индикатором, но только если вы правильно их используете, и изобретатель Джон Боллинджер создал ряд правил, которые помогут трейдерам в том, как их использовать. Ниже вы можете увидеть все 22 правила Полос Боллинджера.

1. Полосы Боллинджера обеспечивают относительное определение высоких и низких значений. По определению цена высока в верхней полосе и ниже в нижней полосе.

2. Это относительное определение может использоваться для сравнения действий с ценами и действия индикаторов для принятия строгих решений о покупке и продаже.

3. Соответствующие показатели могут быть получены из импульса, объема, настроений, открытых интересов, межрыночных данных и т. Д.

4. Если используется более одного индикатора, индикаторы не должны быть непосредственно связаны друг с другом. Например, индикатор количества импульсов может успешно дополнять индикатор объема, но два индикатора импульса не лучше одного.

5. Полосы Боллинджера могут использоваться при распознавании образов для определения / уточнения чистых ценовых паттернов, таких как двойные вершины и основания, сдвиги импульсов и т. Д.

6. Метки групп — это только те, что не сигнализирует. Тег верхней полосы Боллинджера не является сигналом продажи. Тег нижней полосы Боллинджера не является сигналом покупки сам по себе.

7. На трендовых рынках цена может, подниматься вверх по верхней полосе Боллинджера и вниз по нижней полосе Боллинджера.

8. Закрытие вне полос Боллинджера являются первоначально сигналами продолжения, а не сигналами разворота. (Это стало основой для многих успешных систем взлома волатильности.)

9. Параметры по умолчанию для 20 периодов для расчета скользящей средней и стандартного отклонения и два стандартных отклонения для ширины полос — это только значения по умолчанию. Фактические параметры, необходимые для любого заданного рынка/задачи, могут быть разными.

10. Средство, развернутое как средняя полоса Боллинджера, не должно быть лучшим для кроссоверов. Скорее, он должен описать среднесрочную тенденцию.

11. Для последовательного сдерживания цен: если среднее значение удлиняется, число стандартных отклонений необходимо увеличить; от 2 до 20 периодов, до 2,1 в 50 периодов. Аналогично, если среднее сокращается, число стандартных отклонений должно быть уменьшено; от 2 до 20 периодов, до 1,9 в 10 периодов.

12. Традиционные полосы Боллинджера основаны на простой скользящей средней. Это связано с тем, что в стандартном расчете отклонения используется простое среднее, и мы хотим быть логически последовательными.

13. Экспоненциальные полосы Боллинджера устраняют внезапные изменения ширины полос, вызванные большими изменениями цен, выходящими из задней части окна калькуляции. Экспоненциальные средние значения должны использоваться для среднего диапазона и при вычислении стандартного отклонения.

14. Не делайте статистических предположений, основанных на использовании расчета стандартного отклонения при построении полос. Распределение цен безопасности ненормально, и типичный размер выборки в большинстве развертываний полос Боллинджера слишком мал для статистической значимости. (На практике мы обычно находим 90%, а не 95% данных в полосах Боллинджера с параметрами по умолчанию)

15. % b говорит нам, где мы находимся в отношении полос Боллинджера. Положение в полосах рассчитывается с использованием адаптации формулы

16. % b имеет много применений; среди них важнее выявление расхождений, распознавание образов и кодирование торговых систем с использованием полос Боллинджера.

17. Индикаторы могут быть нормализованы с помощью % b, исключая фиксированные пороговые значения в процессе. Чтобы сделать этот участок 50-периодных или более длинных полос Боллинджера на индикаторе, а затем вычислить % b индикатора.

18. BandWidth говорит нам, насколько широки полосы Боллинджера. Необработанная ширина нормализуется с использованием средней полосы. Использование параметров по умолчанию BandWidth в четыре раза превышает коэффициент вариации.

19. BandWidth имеет много применений. Его наиболее популярным использованием является определение «The Squeeze», но также полезно при определении изменений тренда …

20. Полосы Боллинджера могут использоваться в большинстве финансовых временных рядов, включая акции, индексы, валюту, сырьевые товары, фьючерсы, опционы и облигации.

21. Полосы Боллинджера могут использоваться на стержнях любой длины, 5 минут, 1 часа, ежедневно, еженедельно и т. Д. Ключ в том, что бары должны содержать достаточную активность, чтобы дать надежную картину механизма формирования цены на работе.

22. Полосы Боллинджера не дают постоянного совета; скорее они помогают идентифицировать установки, где шансы могут быть в вашу пользу.

Одним из правил, созданных Джоном Боллинджером, является:

8. Закрытие вне полос Боллинджера первоначально является сигналом продолжения, а не сигналом разворота. (Это стало основой для многих успешных систем пробоя волатильности.)

Другими словами, если ценовое действие закрывается над верхней полосой, вы должны видеть это как прорыв и идти в длинную позицию. И наоборот, если прайс экшн закрывается ниже нижней полосы, вы должны идти в продажу.

Таким образом, наиболее распространенным способом торговли этой стратегией является поиск завершения выше верхней полосы или закрытие ниже нижней полосы. Затем вы будете либо покупать, либо продавать на следующем открытии.

Это стратегия, которую довольно легко проверить на исторических данных.

Несмотря на то, что существует множество различных перестановок рынка, таймфреймов и размеров позиций, следующее моделирование проверит эту простую стратегию на индексе 500 S&P (SPX).

Правила первого тестирования:

- Когда SPX закрывается над верхней полосой Боллинджера, открываем длинную позицию на следующем открытии

- Когда SPX закрывается ниже нижней полосы Боллинджера, открываем короткую позицию на следующем открытии

- Выход из позиции на 15% по трейлинг стопу

Настройки:

- Таймфрейм: Дневной

- Дата начала / окончания: 01.01.1990 – 01.01.2015

- Стартовый капитал: 100,000$

- Размер позиции: Фиксированный: 20,000$ за сделку

- Комиссия: 0.01$ за сделку

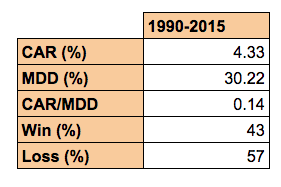

Результаты первого тестирования:

Напомним, что эта стратегия покупает на следующем открытии, когда индекс S&P 500 закрывается над верхней полосой Боллинджера на дневном графике. Продаёт, при закрытии индекса ниже нижнего диапазона.

Система рискует фиксированной суммой в размере 20,000$ по каждой сделке и выходит из торговли на 15% по трейлинг-стопу. Как вы можете видеть, результаты этой простой стратегии по индексу S&P 500 являются менее впечатляющими:

В период с 1990 по 2015 год процентная доходность в годовом исчислении составляет всего 4,33%, максимальная просадка — 30%.

Стратегияпокупки и удерживания за тот же пириод показала 7,29% годовых с максимальной просадкой 57%.

Когда короткие позиции отключены, и система работает только на покупку, производительность улучшается до 5,41% CAR с просадкой 22%.

Неудивительно, что эти результаты не впечатляют, но они на самом деле лучше, чем я ожидал. Различные перестановки, различные рынки, временные рамки, риск, могут помочь превратить эту простую стратегию в стоющую модель.

Торговая стратегия Полос Боллинджера. Номер 2

Как упоминалось ранее, Полосы Боллинджера можно использовать во многих отношениях, и даже можно написать целую книгу только о стратегиях Полос Боллинджера.

Одна стратегия размещена на финансовом сайте Investopedia, и она — в основном противоположность первой стратегии.

Идея, предложенная в статье, — это просто подождать, пока акция не будет закрыта ниже нижней полосы Боллинджера, а затем купить ее на следующий день. Точные критерии продажи не показаны, поэтому я предполагаю, что мы выходим из сделки, когда происходит обратное. т.е. когда акция закрывается над верхней полосой Боллинджера.

Согласно статье, я включил максимальный стоп-лосс в размере 30%.

Чтобы протестировать эту стратегию, я также включил некоторые дополнительные правила ликвидности (чтобы мы избегали тонко узко торгуемые дешевые акции), правила ранжирования (для выбора между сигналами) и правила выбора таймфрейма рынка (чтобы мы не торговали во время медвежьего рынка). Кроме того, мы распределим риск так, чтобы одновременно могли удерживать до 20 позиций.

Система запускается на исторических данных по вселенной S&P 1500 в период с 2000 по 2015 год. Эти данные включают в себя децилированные тикеры и откорректированны в соответствие с корпоративными решениями.

Вот полные правила, а затем результаты:

Правила второго тестирования:

- Если акция закрывается ниже нижней полосы Боллинджера, покупаем на следующем открытии

- Ранжирование акций происходит по RSI (20). Сначала выбираются наименее ранжированные сигналы

- Если акция закрывается над верхней полосой Боллинджера, выходим из сделки на следующем открытии

- Максимальный стоп-лосс 30%

Параметры / условия:

- Только длинные позиции

- Правило ликвидности: средний дневной объем за 20 дней > 100 000

- Правило ликвидности: Цена открытия > 2$

- Правило рыночного времени: SPX превышает 80-дневную MA

- Размер портфеля: максимум 20 позиций

- Вселенная: S&P 1500

- Таймфрейм: Дневной (котировки EOD)

- Тестирование: 01.01.2000 – 01.01.2015

- Стартовый капитал: 100,000$

- Размер позиции: 5% за сделку.

- Комиссия / проскальзывание: 0,01 доллара за сделку

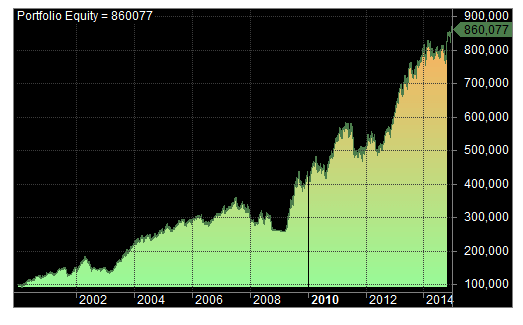

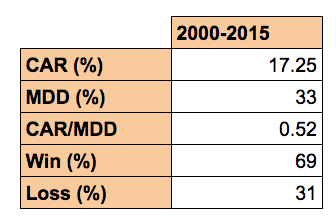

Как видно из результатов теста, доходность стратегии — 17,25% в период с 2000 по 2015 год с максимальной просадкой в 33%.

Высокий винрейт этой стратегии делает ее привлекательной, и идея думаю имеет потенциал. Однако следует отметить, что результаты зависят от получения хорошей цены на открытии. Я снова протестировал стратегию, используя цену покупки на полпути между открытием и вершиной, а цену продажи — на полпути между открытием и основанием, доходность в годовом исчислении снизилась до 3.46% с просадкой 42%.

Чтобы улучшить эту систему, я бы предложил более внимательно взглянуть на цену входа и механизм ранжирования.

Торговая стратегия Полос Боллинджера. Номер 3

Возвращаясь к нашему симулятору и снова взглянув на наши 22 правила, правило номер семь:

7. На трендовых рынках цена может и не дойти до верхних и нижних границ полос Боллинджера.

Этот тест немного сложнее моделировать с помощью симулятора. Но можно разработать стратегию, указав, что число открывается выше или закрывается над верхней полосой. Или число открывается ниже или закрывается ниже нижней полосы.

Эта стратегия совершает покупку, когда акция закрывается над верхней полосой Боллинджера два дня подряд. Это — стратегия портфеля, использующая акции из вселенной S&P 1500. Стратегия использует цену открытия для расчета стандартных параметров Боллинджера (20,2), сделки открываются в тот же день.

Система использует рыночный фильтр времени, поэтому торгуется только тогда, когда общий рынок (SPX) находится выше своей 90-дневной MA. И также используется фильтр ликвидности, чтобы избежать узко торгуемые дешевые акции пенни и т.п..

Сначала система запускается на основе выборочных данных, а затем вне выборки.

Правила третьего тестирования:

- Покупаем акции на закрытии, если она закрывается над верхней полосой Боллинджера (рассчитывается по открытой цене) второй день подряд

- Акции ранжируются по RSI (20). Сначала выбираются наименее ранжированные сигналы.

- Выходная позиция с 30% трейлинг-стопом

Параметры / условия:

- Только длинные позиции

- Ликвидность: 20-дневный средний объем > 100 000

- Ликвидность: Цена открытия > 2$

- Правило рыночного времени: SPX превышает 80-дневную MA

- Размер портфеля: максимум 20 позиций

- Вселенная: S&P 1500

- Таймфрейм: Дневной (котировки EOD)

- Тестирование: 01.01.2002 – 01.01.2012

- Из образца: 01.01.2012 – 01.01.2015

- Стартовый капитал: 100,000$

- Размер позиции: 5% за сделку.

- Комиссия: 0,01 доллара за сделку

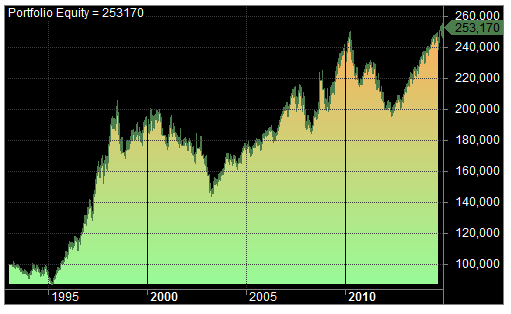

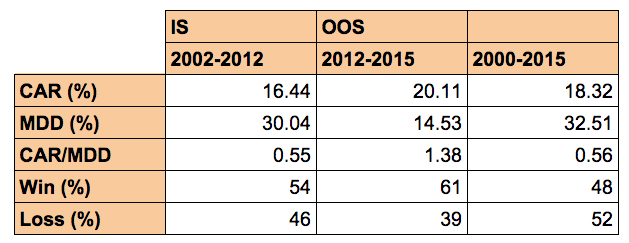

Результаты третьего тестирования:

Результаты показывают доходность в 16,44% годовых, максимальная просадка 30% в течение периода выборки и 20,11% годовых прибыли с максимальной просадкой 15% в период вне выборки.

По сути, это трендовая стратегия, которая демонстрирует силу использования портфеля при торговле акциями.

Одна из причин, почему стратегия хорошо работает, заключается в том, что она полагается на торговлю на закрытии. Чтобы правильно торговать эту систему, вам нужно будет искать потенциальных кандидатов и покупать их прямо на закрытии.

Всё это заключается не только в сканирование Полос Боллинджера — вы должны быть уверены, что акция закроется выше верхней полосы, что может быть не всегда так просто — но также и RSI, для учета критериев ранжирования. (Я проверил стратегию, используя RSI предыдущего дня, и в результатах было очень мало различий, поэтому это еще один торговый вариант).

Если мы вновь проведем тест, но на этот раз мы покупаем, используя максимум цены, а не закрытие, доход понижается, а просадка идет вверх, но не так сильно. Это может быть более точное представление цены, которые мы фактически бы получили при торговле этой системой.

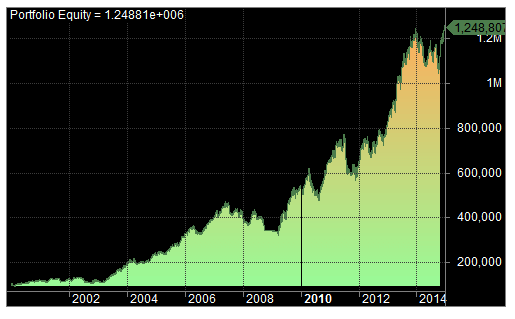

В целом, результаты довольно хорошие. С использованием некоторых достойных инструментов и небольшим благоразумием, система имеет определенный потенциал. Ниже приведена полная кривая капитала с 2000 по 2015 год:

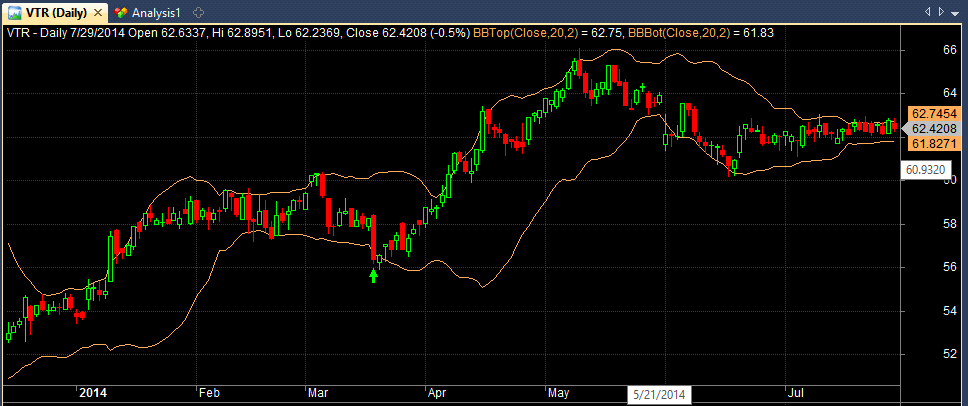

Торговая стратегия Полос Боллинджера. Номер 4

В правиле 6 Джон Боллинджер утверждает, что:

6. Тэги Полос, просто тэги, и не сигнализируют. Тег верхней полосы Боллинджера не является сигналом продажи. Тег нижней полосы Боллинджера не является сам по себе сигналом покупки.

Но что, если эти теги возникают, когда акции уже находятся в восходящем тренде? Может быть, есть вероятность, что закрытие ниже нижней полосы Боллинджера действительно может быть хорошим временем для торговли на откатах?

В этой стратегии мы используем те же настройки, что и в тесте два, за исключением двух отличий. Нам нужно, чтобы акции были в восходящем тренде, и мы выходим только по трейлинг-стопу.

Правила четвертого тестирования:

- Покупаем акции на закрытии, если они закрылись ниже нижней полосы Боллинджера

- Акции ранжируются по RSI (20). Сначала выбираются наименее ранжированные сигналы

- 20-дневная скользящая средняя должна быть выше, чем накануне

- Выходная позиция с 30% трейлинг-стопом

Параметры / условия:

- Только длинные позиции

- Ликвидность: 20-дневный средний объем > 100 000

- Ликвидность: Цена открытия > 2$

- Выбор времени рынка: SPX превышает 80-дневную MA

- Размер портфеля: максимум 20 позиций

- Вселенная: S&P 1500

- Таймфрейм: Дневной (котировки EOD)

- В выборке: 1/1/2002 — 1/1/2012

- Вне выборки: 1/1/2012 — 1/1/2015

- Стартовый капитал: 100,000$

- Размер позиции: 5% за сделку.

- Комиссия: 0.01$ за сделку

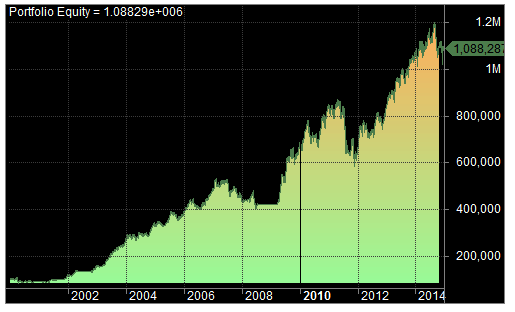

Результаты четвертого тестирования:

Как видно ниже, результаты в порядке. Годовой доход в период выборки составлял 14,35% при просадке 28%. В период вне выборки годовой доход составлял 15,88% при просадке 15%.

Опять же, стратегия страдает от проблемы торговли прямо на закрытии, поэтому эта стратегия (и стратегия №3) может выиграть при некоторой осмотрительности.

Вот полная кривая капитала с 2000 по 2015 год:

Заключение

В целом, похоже, что торговая стратегия №3 является наиболее привлекательной, на основе соотношении CAR / MDD. Однако более высокий выигрыш в стратегии 2 предполагает, что стратегия 2 также достойна исследования.

Как уже упоминалось, проблема сканирования правильных сигналов и торговля прямо на закрытии означает, что стратегиями три и четыре относительно трудно торговать, по крайней мере, без более дорогостоящих инструментов. Тогда как торговая стратегия два опирается на получение хорошей цены заполнения на открытии.

Тем не менее, эти системы имеют потенциал для дальнейшего развития.